简要描述:

产品型号:

产品型号: 产品发布:离心机

产品发布:离心机 更新时间:

更新时间: 访 问 量:1354

访 问 量:1354详细介绍

21世纪初,在欧美医药界和风投人眼里,中国不可能诞生新药研发外包服务企业(CRO),至少不会成为一个行业,因为中国不具备这样的研发实力和基本土壤。

2007年12月,来自中国无锡的新药研发服务公司药明康德在美国纽交所上市,给唱衰之人以重重地回击,引发国内外业界和长期资金市场轰动。

彼时,在纽交所挂牌的大中华地区企业有40多家,药明康德是第一家靠脑力提供研发服务挣钱的企业,被称为“华尔街首次为中国的头脑买单”。

药明康德不仅成了中国新药研发服务领域世界第一股,也被业界认为是中国CRO行业的拓荒者。

(药物临床试验合同研究组织)的简称,通俗理解为承接制药企业研发业务的公司,上世纪70年代最早出现在美国,是制药业激烈竞争的产物。

在接下来的20多年里,新药研发难度加大,周期延长,制药企业为减少成本、加快研发速度,将慢慢的变多的研发项目交给了CRO企业。CRO慢慢的变成为欧美、日本地区制药研发产业链中的关键一环,承担了全球近三分之一的新药开发工作,其中90%以上CRO企业分布在欧美,服务范围覆盖了临床前和临床试验新药研发的各个阶段。

CRO的高度专业化,能够在一定程度上帮助药企缩短30%的研发时间,提高收入。据称,一个销售额超过20亿美元的药物早上市一个月,就能为药企新增2亿美元的潜在收入。

新药研发风险巨大,通常耗时12——15年,动辄10亿美元以上的投入,成功率却不足10%。对中国药企而言,还需要面对另一重风险:即便研制成功,也未必进得了《医保目录》,这无异于被判死刑。

面对种种不确定,中国药企对研发新药望而却步。而中国又是药品消费大国,有关部门为解决药品紧缺问题,让中国数千家药企走上了合法仿制之路。

统计显示,我国仿制药高峰时期曾占批准药品的97.4%。同一品种仿制药,在药效上中国尚不及印度。2009年中国进入世卫组织采购目录的品种数量为6个,印度则是194个。

悬殊差距的背后,是中国仿制药因研发技术和态度问题导致的质量不达标。世卫组织采购的药大部分用于非洲,由此坊间一直流传着一个段子,说“中国的国产药连非洲难民都不吃”。

国家食药监总局药品认证管理中心李正奇处长曾撰文称:国产仿制药总体质量比原研药相差甚远,有些甚至是安全的无效药。

也因此,中国到今天都没有诞生一个世界级的药物品牌,这与药品消费大国、生产大国的地位极不相称。

在这样一个国度,能产生商业化的新药研发服务行业吗?无论在国内还是国外业界眼里,这都是天方夜谭。

李革是北京大学高材生,1989年从化学系毕业后,在多个留学选项中他选择了哥伦比亚大学。

攻读有机化学博士期间,李革与导师共同发明了“标记的组合化学技术”,并由此发现了多种药物前体化合物。

作为新药研发的重要环节,这一成果让他们顺利拿到风险投资,随后一起创办了组合化学公司Pharmacopeia。李革担任科研和管理职位,并主导了多项与美国各大制药公司的合作项目。1995年,Pharmacopeia公司在纳斯达克上市。

此间,李革在新药研发和商业化运作上获得了第一笔宝贵的经验积累。但冥冥中李革感到,他的人生并没有线年,他应母校邀请回国访问。国退民进政策下正在崛起的中国医药市场让他看到了机会。

此时的李革内心还埋藏着另外一种情结:“小分子药(化学合成药)通常被称为‘西药’,这是不公平的。不论从市场角度还是出于振兴民族药业考虑,都应该从‘西药中国化开始’”。

化学实验室要专业通风橱,他们在国内找了一圈却找不到生产厂商,最终不得不自己设计图纸定制生产。

凡此种种境况让李革明白,国内新药研发的底子比他想像的还要薄。李革很无奈,“突然间我感到特别茫然,不知道业务方向该怎么走。”

当年底在一次国内航班上,李革画了20个化学药物模板分子,让实验室人员试着合成。

这种模板分子相当于建房时的主体框架。由于是新药研发的基础,大型药企对此需求很大。

李革带着合成结果找到一家美国药企,对方十分震惊:这样的产品居然能大幅度提升他们的研发速度,降低研发成本。

因理念、价格等多因素影响,国内药企没意识到药明康德的价值,在新药研发上仍沿袭老路,自己从头做起,耗费巨大的财力、人力。对此,1997年就进入中国的全球CRO巨头昆泰医药也感同身受,其中国区负责人说,“在中国的18年发展历史中,头12年国内创新药研发极少,没有与我们合作。”

且这也丝毫不影响药明康德首先成为国际化服务企业,它要“在中国服务世界”。以此为路径,药明康德一边广揽国内外人才,布局软硬件设施,建立从化学合成到原料药生产、药物安全评价等一整套服务体系,一边大力拓展国际市场,以较低的价格提供最好的服务。

因药明康德提供的服务性能好价格低、出成果快,这些制药巨头们对其赞赏有嘉:美国礼来公司在其上千家供应商中,将“全球供应商奖”颁给了药明康德;诺华制药授予药明康德“特别成就奖”;基因泰克则把药明康德视为“杰出战略合作伙伴”。

带着一系列美誉、豪华的客户阵容、超过2000名员工的规模实力,药明康德于2007年8月在美国纽约交易所闪耀上市,当天,涨幅超过40%,总市值超过10亿美元。

上市后的药明康德成了明星企业,大量外国CRO企业在激烈的市场之间的竞争下寻求出路,上门求“卖身”。李革选择了美国AppTec公司。

AppTec有400多名员工,提供生物制剂与医疗器械领域的研发、测试和生产服务,这正是药明康德缺少的。

这项收购药明康德支付了1.51亿美元现金,并承担对方1170万美元债务。

对药企客户而言,在药明康德的平台上能够最终靠产业资源配置实现高质、高效的新药研发、生产、上市。

对中国用药患者而言,通过药明康德可以提早用到进口新药。由于中国实行特殊的进口药审批制度,一种国外新药需要在中国人身上再做一次临床试验,使国内患者用上国外新药的时间至少要延后5年以上,有甚者长达十几年。

“这对中国老百姓的健康是一个非常不利的因素。”李革表示:“药明康德的技术和能力平台能够给大家提供更创新的模式,让国际间的创新研发成果可在中国和美国一起进行申报,使得西药进入中国的市场不要太晚。”

药明康德为国内外有研发能力却不具备研发条件的团队甚至个人提供一站式平台,任何人、任何公司,哪怕只有一个想法,也有一定的可能借助这一平台实现梦想。

传统式研发各自为战,把大量时间和成本耗在了基础设施、实验室和资源配置上,并没有充分的利用科研人员的专长。

美国一家仅有两名员工的小型勇于探索商业模式的公司就借助药明康德实现了价值转化。其主攻罕见病研究,药明康德利用资源优势在18个月内完成了创始人设计的一系列实验,获取的数据帮助这家勇于探索商业模式的公司以1.3亿美元的价格被其他公司收购。

换个角度看,如果这家勇于探索商业模式的公司也是李革眼中的菜,那么李革也会毫不犹豫地将其收入囊中或以风投的身份参与。这是药明康德构建全球尖端技术能力的一条捷径,也是在全球CRO行业越来越同质化、竞争愈加激烈的背景下,药明康德树起差异化壁垒的不二之选。

对此药明康德已经有了成功尝试。首期公司出资5000万美元建立的风投基金,投了16家公司,其中4家在美国上市,2家被收购,包括国内天演医药、华领医药、丹诺医药等企业。

到2015年药明康德诞生15年,恰好是新药研发的一个周期,药明康德早年的努力已见成效,

这种转变来自两种力量。国内自2009年后,药监部门基于“十一五”长远规划,提高了对药物注册的要求,大量药企不得不向CRO公司寻求帮助。

国际上,制药巨头和大量CRO公司瞄准中国人力资源优势和市场需求,将药物研发中心向中国转移。

内外刺激下,中国的新药开发局面被激活,CRO渐渐进入慢慢的变多药企的视野。继药明康德后成立的博济、美迪西等一众中国本土CRO企业,均感到了市场暖意。

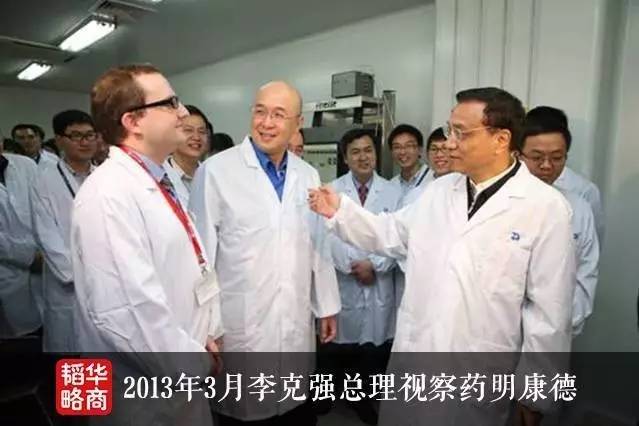

2013年,药明康德迎来本土订单——浙江医药和美国Ambrx公司合作开发一种治疗肿瘤的抗体药物。药明康德为其提供包括临床前实验、生产、安全性评价以及最终的临床研究等工作。

以此为开端,誉衡药业、众生药业、正大天晴、广生堂、华润医药等国内药企也紧随其后,陆续与药明康德携手,共同就新药临床前研发展开合作。

2016年3月药明康德宣布与全球最大制药企业礼来合作,共同在中国开发、生产及商业化一款全球首创的口服降血脂新药,引起业界关注。

过去数十年间,尽管全球顶尖药企在国内设立研发中心,但出于技术保护,巨头们在中国进行的研发大都是在国外已经很成熟甚至是已被淘汰的项目。

业界有评论称,是中国医药研发制度改革吸引来了对方的合作。但毋庸置疑的是,此前双方超过10年、累计近千项的药物研发及生产合作历史,也应是此次合作的重要基础。

随着药明康德国际化、全球化的进一步深化,其开放式全产业链平台的示范引领效应也愈加明显,

这样的背景下,中国CRO业正成为全世界瞩目的创新药物研发中心。有媒体报道,

纵横捭阖17年,国际国内并举,从650平米实验室到57家境内外控股子公司、3家分公司,2015年CRO业务全球第十位,药明康德俨然成了全球行业新晋大鳄。

面对这样的药明康德,威名赫赫的美国药物研发公司查尔斯河(CRL)心里不是个滋味。

早在2010年,觊觎中国市场已久的查尔斯河曾计划以16亿美元收购药明康德。后者寄望借助收购交易实现业务互补、完善产业链。

但四个月后查尔斯河毁约,公开理由是股东质疑收购价格过高,对药明康德的一体化平台前景不看好。

最近的一个新动作,又将李革推向舆论巅峰。7月14日,证监会网站披露药明康德招股说明书。这是其2015年自纽交所下市后打出的第三张回归组合牌。

和大多数下市企业一样,药明康德决定下市也是因为在纽交所没有受到应有礼遇。

从数据上与国内创业版的同行小弟泰格医药相比,在纽交所的老大哥药明康德的确受了慢待。

因此我觉得是时候下市了。下市可以帮助我们更加大胆地投资平台建设,灵活性更好地把握新兴机会。”事实上,这一时期的纽交所有20多家中概股启动了下市进程。但到当年下半年,A股爆发股灾,大部分中概股又放缓了该计划,药明康德则表现出义无返顾的决绝。且从最初宣布到最终完成,仅用了四个月时间,下市成本约33亿美元。

下市后的药明康德新股东中不乏明星机构,博裕资本、淡马锡、汇桥资本、中国平安、浦银国际、云锋基金、红杉资本等均现身其中。药明康德找到了“回娘家”的踏实感。

并一举成为新三板医药股中的翘楚,总市值达172亿元,母公司药明康德拥有其近80%股份。

。其主要提供一体化生物制剂研发服务,在中国和全球市场占有率分别达到48%、1.8%,排名分别为第一、第五。上佳的数据引发投资者热捧,上市一个月后市值418亿港元(约合361亿元人民币)。而对于目前正在申请的A股IPO,药明康德除了合全药业以及提供临床前CRO外,还提供临床期相关服务,拟募资57亿元,用于扩大产能,以满足一直增长的业务需要。

以首次发行不低于总股本10%的股份计,若审核通过,药明康德估值将达570亿。

作为中国一个行业的拓荒者,李革成功了。作为全世界行业的颠覆者,李革也已见到曙光。

文章转载自华商韬略(ID:hstl8888),禁止私自转载,如需转载,请联系华商韬略授权。

产品咨询

扫一扫,关注微信

扫一扫,关注微信